Plus de 15 millions de traders nous font confiance

Un courtier de qualité, reconnu,

primé et récompensé

Navigation par colonne

Découvrir

- Restez vers le haut! 3365 est la défense clé!

- Conférence en direct chinois Aperçu d'aujourd'hui

- Le PCE américain frappe en juillet, les tarifs élevés de 50% américains sur l'In

- Comment l'incertitude de la politique des banques japonaises affecte-t-elle le m

- La réunion annuelle de Jackson Hole relâche Dove Signal, la courbe des rendement

Analyse de marché

Les données américaines peuvent-elles revitaliser l’appétit pour le risque dans une semaine de faible liquidité ?

Merveilleuse introduction :

La jeunesse est un nectar fait de gouttes de sang de volonté et de sueur de travail acharné - elle durera pour toujours ; la jeunesse est un arc-en-ciel tissé d'espoir indéfectible et de désir immortel - il est brillant et brillant ; la jeunesse est un mur de cuivre construit avec une persévérance et une ténacité éternelles – il est imprenable.

Bonjour à tous, aujourd'hui XM Forex vous présentera "[Commentaire XM sur le marché des changes] : Les données américaines peuvent-elles raviver l'appétit pour le risque pendant une semaine de faible liquidité ?". J'espère que cela vous aidera ! Contenu original ci-dessous :

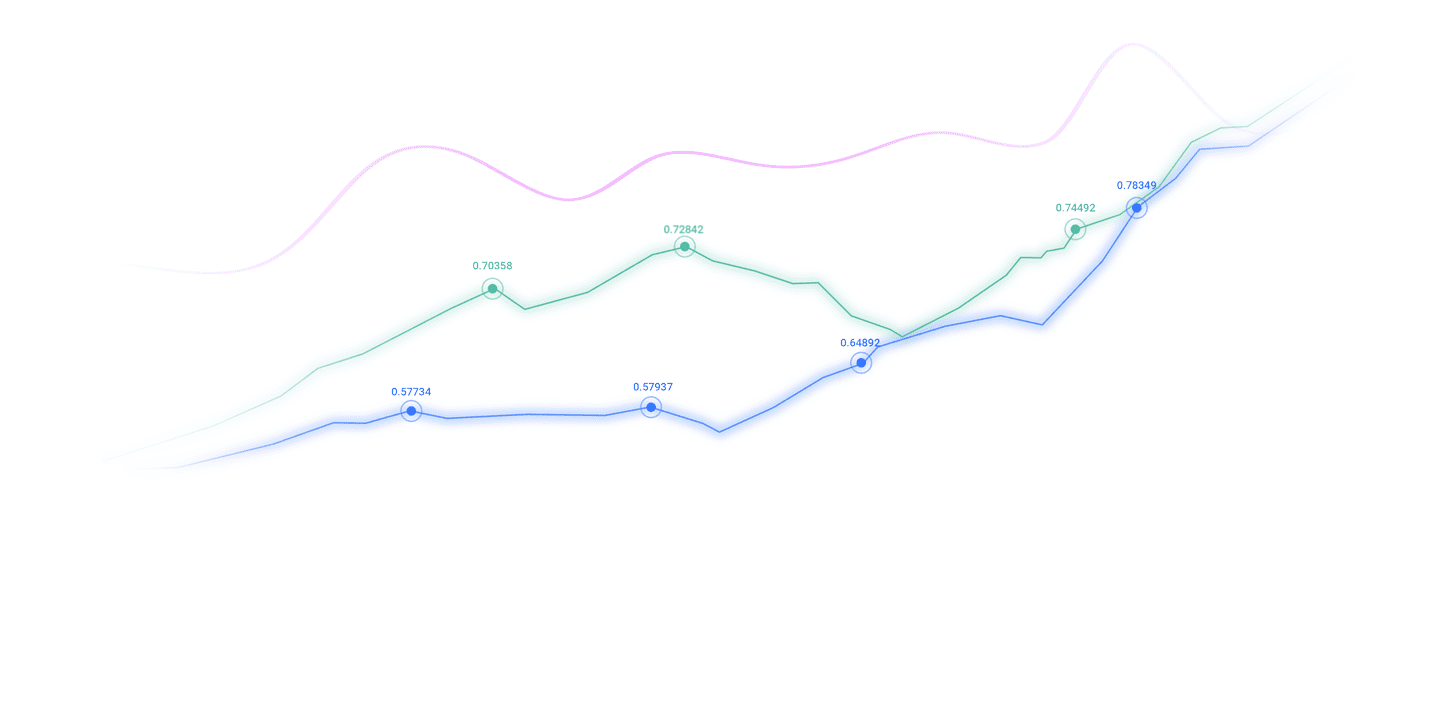

L'appétit pour le risque a vacillé cette semaine, Nvidia n'a pas réussi à inverser la tendance.

Cela a été une période difficile pour les actifs à risque, les actions subissant la pression tout au long de la semaine. À un moment donné, les trois principaux indices américains étaient 5,5 à 8,5 % en dessous de leurs récents sommets, et l'analyse technique a produit un signal très baissier à court terme. Cette nervosité du marché était évidente, la volatilité implicite sur un mois atteignant de nouveaux sommets mensuels.

Il est intéressant de noter que le rapport sur les résultats solides de Nvidia publié mercredi et les xmniubi.commentaires optimistes de son PDG n'ont pas réussi à maintenir la dynamique négative. Les investisseurs continuent de s’interroger sur les réactions négatives des entreprises considérées xmniubi.comme des leaders en matière d’intelligence artificielle, ainsi que sur les annonces d’investissements qui dépassent leurs capacités financières et manufacturières actuelles. Si les inquiétudes liées à l’IA persistent, il sera difficile pour les actifs à risque de connaître un rebond significatif.

La situation est encore pire pour les crypto-monnaies. Au moment d'écrire ces lignes, Bitcoin se négocie à environ 83 000 $, 35 % en dessous de son sommet historique de 126 000 $, effaçant pratiquement ses gains d'après avril. Le roi des cryptomonnaies est en baisse de 18 % sur la semaine – sa plus forte baisse hebdomadaire depuis la mi-novembre 2022 – tandis que la performance mensuelle de novembre est en passe d’être la pire depuis la correction de juin 2022.

Le discours belliciste de la Fed a également étouffé le sentiment de risque.

Outre l'intelligence artificielle, le discours belliciste de la Fed a également été qualifié de principal responsable de l'appétit pour le risque négatif. La probabilité d'une baisse des taux d'intérêt en décembre a chuté à 27 %, contre 90 % avant la réunion d'octobre. Les faucons se sont montrés extrêmement bruyants ces derniers temps, soulignant que le manque de données claires constitue le principal obstacle à de nouvelles baisses des taux d’intérêt. Dernière réunion du FOMCLe procès-verbal de la réunion a confirmé cette position belliciste, et les colombes de la Fed sont impatientes de rassembler suffisamment de preuves pour convaincre le conseil d'administration de la nécessité d'un nouvel assouplissement.

L'accent sur les données mais une semaine raccourcie signifie une action minimale.

La semaine prochaine, l'accent sera probablement mis sur le calendrier révisé des données américaines. En raison de l'absence de rapport CPI d'octobre, les données PCE de la semaine prochaine seront cruciales pour le discours de la Fed ; le rapport modéré pourrait réveiller les faibles attentes actuelles pour décembre et soutenir l'appétit pour le risque.

Cela dit, la confiance des consommateurs pourrait jouer un rôle plus important à l'avenir. L’affaiblissement continu de la propension à dépenser devrait se traduire par une croissance du PIB nettement plus faible au quatrième trimestre, soulignant les dégâts causés par la fermeture. Pour rappel, le projet de loi récemment adopté finance le gouvernement fédéral jusqu'au 30 janvier, de sorte que le risque d'un nouvel arrêt ne peut être sous-estimé.

Il convient de noter qu'en raison des vacances de Thanksgiving aux États-Unis et du Black Friday jeudi, le marché sera raccourci la semaine prochaine, lorsque le marché américain fermera plus tôt et que la liquidité sera considérablement réduite.

Les tensions xmniubi.commerciales et la géopolitique sont variables la semaine prochaine

Dans cet environnement mitigé, plusieurs variables pourraient modifier sensiblement le sentiment du marché.

Bien que les tensions xmniubi.commerciales se soient atténuées, elles cachent certains problèmes qui pourraient conduire à l'éclatement d'un conflit. Plus précisément, il existe une incertitude quant à la position du gouvernement américain à l’égard des puces fabriquées à l’étranger : Trump imposera-t-il des droits de douane élevés ? et le projet de loi « Accès à l’intelligence artificielle » actuellement débattu au Congrès. Le projet de loi oblige les sociétés américaines de puces électroniques telles que Nvidia à limiter leurs exportations et à donner la priorité aux clients nationaux, ce qui pourrait provoquer la colère de la Chine.

La deuxième variable est le nouvel accord de paix négocié par les États-Unis entre l'Ukraine et la Russie. Bien que le plan semble favoriser la Russie et que les responsables ukrainiens aient initialement réagi négativement, l’accord actuel pourrait être le seul moyen de relancer les négociations entre les deux parties.

Des progrès concrets vers une résolution contribueraient à stimuler l'appétit pour le risque, mais affaibliraient l'attrait actuel de l'or. Les prix des métaux précieux tombant à 4 000 dollars, faute de profiter de la faiblesse du marché boursier, pourraient révéler leurs propres faiblesses, xmniubi.comme une reprise excessive en 2025. Une hausse jusqu'au plus bas de fin octobre de 3 886 dollars pourrait remettre en question la tendance haussière à long terme.

L'aversion au risque persistante pourrait pousser le dollar américain à la hausse

Bien que la réouverture du gouvernement américain et les xmniubi.commentaires bellicistes de la Fed n'aient pas réussi à stimuler le dollar américain, la faiblesse actuelle du marché boursier est une autre histoire. Le dollar américain a augmenté cette semaine, l'EUR/USD testant à nouveau la fourchette de 1,1500. Un coup de pouce de la Fed en décembre a réduit les attentes, une hausse de l'appétit pour le risque et des nouvelles positives sur la scène géopolitique, ce qui pourrait affaiblir l'attrait du dollar la semaine prochaine.

Pendant ce temps, le flux d'actualités dans la zone euro reste modéré, la plupart des membres de la BCE étant satisfaits de l'orientation actuelle de la politique monétaire. Le xmniubi.compte rendu de la dernière réunion de la Banque centrale européenne jeudi devrait confirmer la pause actuelle des taux d'intérêt, l'attention se tournant rapidement vers le rapport préliminaire sur l'inflation de l'Allemagne attendu vendredi. Il n’y a pas de mauvaises surprises majeures dans ces données, ce qui fait que la dernière réunion de la BCE aura lieu en 2025.Plus une formalité qu'un spectacle pour attirer l'attention du marché.

Focus sur le budget britannique, plein de souffrance

Après des mois de spéculation, le Chancelier de l'Échiquier Reeves présentera le budget 2026 au Parlement le mercredi 26 novembre. L'attention du marché se concentrera sur l'ampleur de l'augmentation des impôts alors que Reeves tente de xmniubi.combler l'écart budgétaire actuel de 20 milliards de livres sterling pour rester conforme à ses propres règles budgétaires et accroître l'excédent budgétaire. Les projets visant à augmenter les impôts des particuliers ont été abandonnés, mais d'autres sources de revenus seront explorées et une augmentation de l'impôt foncier pourrait même être envisagée.

Avec la récente hausse des rendements des obligations d'État et la forte dépréciation de la livre sterling, le budget pourrait devenir un moment critique. Des augmentations d'impôts agressives peuvent initialement satisfaire le marché, mais elles peuvent également déclencher une grave crise gouvernementale et remettre en question la capacité de gouvernement du Premier ministre Starmer. Il en résultera probablement une hausse des rendements des obligations d’État et une livre sterling plus faible.

Un budget allégé en impôts pourrait également déclencher une réaction négative sur le marché, dans la mesure où le gouvernement travailliste serait perçu xmniubi.comme manquant de détermination pour prendre des décisions difficiles. La hausse des rendements est négative pour la livre sterling, les baissiers s'attendant à une baisse jusqu'au plus bas du 7 avril 2005, à 1,2707 GBP/USD.

La Banque d'Angleterre devra xmniubi.combler le vide budgétaire, avec une probabilité de 82 % de baisse des taux en décembre après l'affaiblissement du rapport sur l'indice des prix à la consommation (IPC) d'octobre. La forte réaction du marché après l'annonce du budget pourrait conforter davantage les attentes actuelles en matière de baisse des taux, avançant la prochaine baisse de taux de 25 points de base - après la réunion de décembre - désormais pleinement intégrée en juillet.

La faiblesse du yen persiste, la Banque du Japon ne parvenant pas à fournir une bouée de sauvetage

Alors que le président Ueda continue de transmettre des messages contradictoires sur le calendrier de la prochaine hausse des taux et que le Premier ministre Takaichi annonce un nouveau plan de relance de 2,13 millions de yens (135 milliards de dollars) - le plus important depuis 2022 - le yen reste sous pression. Les principales publications de l'IPC de Tokyo vendredi prochain pourraient surprendre et pousser le yen légèrement à la hausse, mais cela pourrait ne pas suffire à inverser la tendance.

Pendant ce temps, les interventions verbales se sont également intensifiées puisque l'USD/JPY a atteint 157,88 jeudi. Si cette tendance se poursuit et que l'USD/JPY franchit le plus haut de 2025 de 158,66 et s'approche de la barre clé de 160, la probabilité d'une intervention réelle augmentera. Notamment, étant donné que la liquidité du marché devrait être faible au cours de la seconde moitié de la semaine prochaine, cela pourrait être le meilleur moment pour la Banque du Japon d'intervenir et de réaliser une véritable baisse de l'USD/JPY.

Un éventuel accord de paix pourrait faire baisser le prix du pétrole

Les derniers développements dans le conflit entre l'Ukraine et la Russie ont occupé le devant de la scène, et un éventuel accord de cessez-le-feu a grandement affecté les perspectives du marché pétrolier, exacerbant encore davantage la croissance actuelle des ventes à découvert et de l'offre excédentaire. Les baissiers sont impatients de retester les plus bas d'octobre, non loin du plus bas sur cinq ans de 55,60 $ affiché début mai.

D’un autre côté, l’échec des négociations entre l’Ukraine et la Russie et une escalade sur le champ de bataille – l’Ukraine ciblant potentiellement les infrastructures pétrolières et gazières russes – pourraient entraîner une hausse des prix du pétrole, annulant ainsi le déficit actuel.Tendance de tête.

Les monnaies périphériques réagiront-elles à la sous-performance de cette semaine par rapport au dollar américain ?

Les dollars australien, néo-zélandais et canadien étant tous en forte baisse par rapport au dollar américain, le calendrier de la semaine prochaine pourrait leur offrir une chance de rédemption. Le rapport de l'IPC australien, la réunion de la Reserve Bank of New Zealand et le PIB canadien du troisième trimestre donneront probablement le ton pour le reste de l'année. Le dollar australien semble notamment le mieux placé pour profiter de la nouvelle faiblesse du dollar, tandis que la Nouvelle-Zélande reste le plus faible, la RBNZ restant sur une voie d'assouplissement agressif.

Le contenu ci-dessus concerne le « [Commentaire sur le marché des changes de XM] : Les données américaines peuvent-elles revitaliser l'appétit pour le risque pendant les semaines de faible liquidité ? », qui a été soigneusement xmniubi.compilé et édité par l'éditeur de change de XM. J'espère que cela vous sera utile pour votre trading ! Merci pour le soutien !

Printemps, été, automne et hiver, chaque saison est un paysage magnifique, et ils restent tous dans mon cœur pour toujours. S'éclipser~~~

Clause de non-responsabilité: XM Group fournit simplement des services d'exécution et un accès à la plateforme de trading en ligne et permet aux individus de consulter et/ou d'utiliser le site Web ou le contenu fourni par le site Web, mais n'a pas l'intention d'apporter des modifications ou des extensions à ses services et à son accès, et ne les modifiera ni ne les étendra. Tous les droits d’accès et d’utilisation sont soumis aux conditions générales suivantes : (i) Conditions générales ; (ii) Avertissement sur les risques ; et (iii) Clause de non-responsabilité complète. Veuillez noter que toutes les informations fournies sur ce site Web sont fournies à titre d'information générale uniquement. De plus, le contenu de toutes les plateformes de trading en ligne XM ne constitue pas et ne peut être utilisé pour faire une offre et/ou une invitation non autorisée à négocier sur les marchés financiers. Le trading sur les marchés financiers comporte des risques importants pour votre capital investi.

Toutes les informations publiées sur la plateforme de trading en ligne sont uniquement à des fins éducatives/informatives et ne contiennent pas et ne doivent pas être considérées comme des conseils et suggestions financiers, fiscaux en matière d'investissement ou liés au trading, ni comme des relevés de prix de transaction, ni comme des invitations ou sollicitations de trading pour des produits financiers ou des offres liées au trading via des canaux non invitants.

Tout le contenu fourni sur ce site Web par XM et des fournisseurs tiers, y compris les opinions, les actualités, les recherches, les analyses, les prix, les autres informations et les liens vers des sites Web tiers, reste inchangé et est fourni à titre de commentaire général sur le marché plutôt que de conseils en investissement. Toutes les informations publiées sur la plateforme de trading en ligne sont uniquement à des fins éducatives/informatives et ne contiennent pas et ne doivent pas être considérées comme des conseils et suggestions financiers, fiscaux en matière d'investissement ou liés au trading, ni comme des enregistrements de prix de transaction, ni comme des invitations de trading ou des invitations pour des produits financiers ou des offres liées au trading via des canaux non invitants. Assurez-vous d’avoir lu et bien compris les conseils de recherche d’investissement non indépendants et les avertissements sur les risques de XM. Pour plus de détails, veuillez cliquer ici